M&Aの進め方とは?

はじめに

国内の中小企業の経営者の60%超が60歳以上で、127万社のうち50%以上が後継者不在となっている環境の中、事業承継について検討される経営者様も多いことと思います。

M&Aは、検討を始めてから実行までの間にやるべきことが多く、その全容を正しく理解することは簡単ではありません。

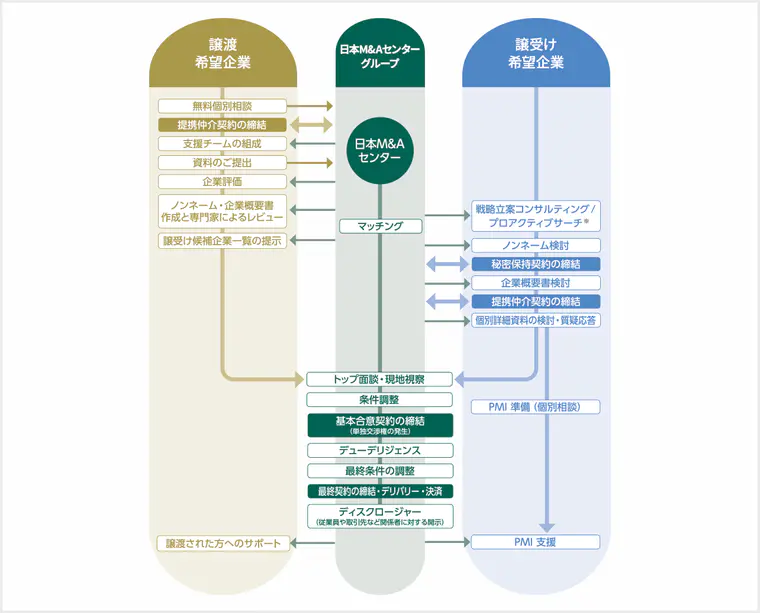

今回は、中小企業診断士などの専門家やM&A仲介会社の支援を受けた場合のM&Aの進め方について、「1.初期検討・相談」「2.マッチング・候補企業の検討」「3.面談・基本合意」「4.最終条件調整・成約」の主なフェーズごとに、押さえておきたいポイントを含めてご紹介します。

参考:M&Aの全体の流れ(日本M&Aセンター)

Phase1.初期検討・相談

①M&Aを行う目的の明確化

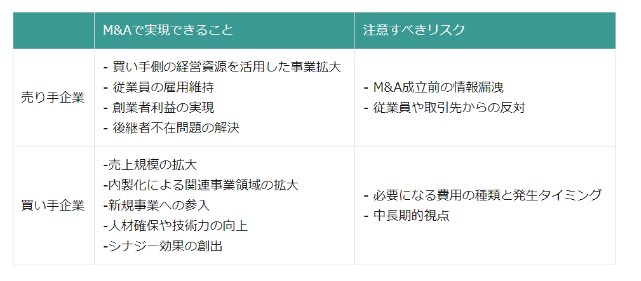

売り手企業、買い手企業ともに最初に行うことは、M&Aに関する情報収集と、目的の整理、明確化です。

情報収集はM&A仲介会社のウェブサイトや、実際にM&Aを行った経営者の体験談や、セミナーなどを活用するようにしましょう。自社の現状を分析した上で、M&Aで実現できることやリスクを理解し、目的を明確にする必要があります。

これらを踏まえ、M&Aを行う目的や達成すべきゴールを、できるだけ具体的な金額や数値を用いて設定します。

目的が明確でなければ、思い描いたM&Aを達成できる可能性が低くなるため、このプロセスには時間をかけて取り組むようにしましょう。

②M&Aをサポートしてくれる専門家選び、個別相談

M&Aのプロセスでは、財務や法務、税務など高い専門知識が必要となる局面が発生します。また、相手となる候補企業探しも、限られた選択肢ではなく、多くの情報量を元に検討したほうが効率的かつ、理想のお相手探しにつながるでしょう。

M&Aの目的の整理がついた段階で、自社のサポートを担うアドバイザーの選定を行います。

大阪中小企業診断士会は株式会社日本M&Aセンターと提携していただいており、M&Aに関する情報やノウハウを持っている為、事業承継・M&Aに関することは大阪中小企業診断士会にご相談下さい。

Phase2.マッチング・候補企業の検討

売り手企業はM&Aアドバイザーを選定後、アドバイザーとの間で提携仲介契約を締結します。提携仲介契約には、仲介業務内容、着手金・成功報酬、契約期間などが定められており、この契約締結を経て、仲介会社による本格的な支援、具体的にはお相手探しがスタートします。

①各種資料の提出

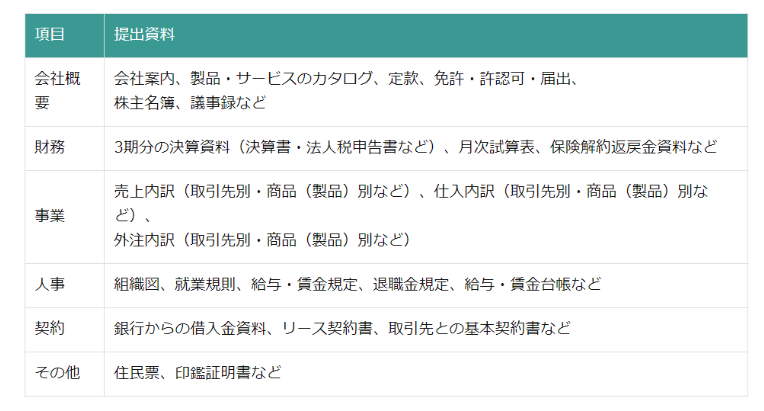

お相手企業を探すにあたって、自社の概要だけでなくアピールポイントをまとめた資料(企業概要書)や、譲渡価額の目安となる企業価値評価を行っておく必要があります。そのため、まず行うのは企業概要書作成や企業評価に必要書類や資料の提出です。

日本M&Aセンターの場合、以下のような資料をご提出いただきます。

提出書類・資料の例(一部)

②企業評価額の算出

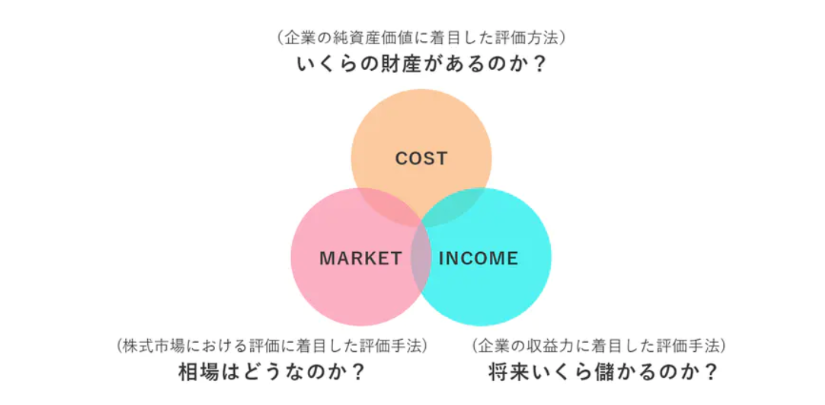

上場企業の株式は市場で取引されているため、株価に発行済株式総数をかければ時価総額が把握できます。しかし、中小企業の多くは非上場で、市場で株式が取引されていないため、売却を検討している企業の株式価値評価を個別に行い、譲渡価格の目安を算出します。

候補企業との交渉前に自社の評価額の目安を把握しておくことで、後の商談をスムーズに進めることができます。

なお、一般的に用いられている株式価値評価の方法は、以下の3種類です。

– コストアプローチ⋯⋯企業の純資産を時価評価したものを基準に株式価値評価を行う方法

– インカムアプローチ⋯⋯企業の収益性を基準に株式価値評価を行う方法

– マーケットアプローチ⋯⋯評価対象企業と類似している上場企業との比較で株式価値を行う方法

③ノンネーム資料の提示・検討

企業概要書と並行して、M&Aを検討している買い手候補企業に対し、自社に対して関心があるかどうかを確認するための資料、ノンネームシートが作成されます。

ノンネームシートには、匿名性が保たれた状態で会社概要が記載されています。買い手候補企業に対して、関心の有無や譲受けの意思があるかどうかを確認する目的で作成されます。

アドバイザーと一緒に検討して買い手候補をリストアップします。リストアップされた資料をもとに、買い手候補企業に対して、ノンネームシートを用いた提案が行われます。中小企業診断士などの専門家にもご相談ください。

④企業概要書の提示・検討

企業概要書には、売り手企業の会社概要や沿革だけでなく、強み・弱みや得意先・仕入先、詳細な財務状況や譲渡希望価額などが詳細に記載されています。この資料をもとに、自社が求める買収相手のイメージにマッチしているかどうかを社内で検討していきます。社内で検討する際、診断士に相談いただくこともご検討ください。多数の事業者を診断してきた中小企業診断士だからこその視点・分析力で売り手の強みの源泉を抽出できます。

買い手企業は、ノンネーム資料で興味を持った場合、秘密保持契約の締結を経て、売り手企業の詳細情報である「企業概要書」を入手します。この企業概要書をもとに精査な分析を行い、M&Aを進めていくかどうかを検討します。

企業概要書を十分に検討した結果、M&Aに向けた交渉に入る意思が固まったたらアドバイザーとの提携仲介契約を締結します。

Phase3.面談・基本合意

①トップ面談・現地視察

売り手と買い手のM&Aに対する意思が合致したら、トップ面談が行われます。トップ面談とは、M&Aの売り手と買い手の経営者同士が顔を合わせ、M&Aに向けて行われる話し合いです。M&Aは会社の売買ですので、文字や数字だけでは見えない企業文化や経営理念をお互いに確認し、それらを理解する必要があります。

トップ面談の場に合わせて、売り手企業のオフィス、工場、施設など現地視察も兼ねる場合があります。トップ面談後、買い手企業から意向表明書が提出されます。

売り手側はこれらをもとに、最終的に1社へ絞り込んでいきます。

②条件調整

売り手側による絞り込みが終わったら、次に行うのが条件調整です。主に以下の条件などが調整の対象となります。

– M&Aのスキーム(株式譲渡や事業譲渡など)について

– 譲渡価額の調整など

– 社員の雇用条件など

– M&A後の(買い手側の)社長の処遇について

– 会社の引き渡し時期など

なお、条件調整は相手側と直接行うのではなく、アドバイザーが間に入り、両社の利益が最大限になるように調整されます。そのため、直接伝えにくい内容でも遠慮なく相談できます。

③基本合意契約の締結

条件調整が終わり、両社がM&Aの成立に向けて話を進める方向で固まったところで、基本合意契約を締結します。

基本合意契約はM&Aに向けた仮契約のようなものであり、それ自体がM&A成立を約束するものではありません。しかし、基本合意契約を締結した時点でお互いに独占交渉権が生じるため、締結以降は他社との交渉は禁止されます。

なお、基本合意契約では、M&Aに関する大まかな条件(スキームや譲渡金額、役員や従業員の処遇など)、M&Aの実行日、デューデリジェンスの関する事項、独占交渉権、本契約の有効期限、法的拘束の範囲、契約解除条件などが定められます。

④デューデリジェンス(DD)

基本合意契約後に行われるのが、買い手企業による売り企業の監査(デューデリジェンス)です。

デューデリジェンスとは買収に向けた監査を意味し、買い手企業が弁護士や公認会計士、税理士、中小企業診断士などの専門家に依頼し、法務・財務・税務・事業性などのさまざまな面から実地調査を行い、買収に関するリスクを査定します。

中小企業診断士で構成される大阪中小企業診断士会ではソリューションを提供しています。

第三者に対する事業承継(株式譲渡・事業譲渡)コンサルティング・アドバイザー関与

https://www.osaka-shindanshi.org/solution/10113/

買い手側は、基本合意契約時点で売り手側が提出した各資料に目を通していますが、それが正しいかどうかや、簿外債務や資産の漏れなどがないかどうかはわかりません。M&A後に万が一の事態が起こってしまっては、大損害が生じてしかねません。そこで専門家に依頼し、デューデリジェンスを行うわけです。

なお、デューデリジェンスの費用はすべて買い手側が負担し、現地調査は1~4日程度、レポートが仕上がるまでには2週間程度掛かります。デューデリジェンスの結果をもとに、最終条件の調整を行います。デューデリジェンスで見つかった将来のリスクや簿外債務などは、譲渡価格などに反映されます。

中でも最近注目されている事業(ビジネス)DDについてはその企業を含めた市場全体の評価とその中での立ち位置を認識することでその事業を買収する目的に適合しているかどうかを精査するものです。

これを行うことで、より詳細にビジネスモデルを理解し、将来性を考えることが可能になります。買収後の展開、譲渡企業とのシナジーを想定するためには欠かせない工程となっています。

デューデリジェンスは、M&Aにとって大切なプロセスのひとつです。デューデリジェンスを省いてしまうと今後大きなリスクを背負うことになるため、じっくりと取り組むことをお勧めします。

Phase4.最終条件調整・成約

①最終条件調整

最終条件の交渉はデューデリジェンス後から始まります。デューデリジェンスの結果を受けて、基本合意契約の内容と乖離があった場合、1点ずつ対応を検討していきます。また、デューデリジェンスで新たにリスクが浮かび上がってきた場合も、その対処法について専門家の助言を受けながら検討していきます。

このように、最終的な合意形成を行うための調整を慎重に行います。

②最終契約の締結・成約

最終契約書(Definitive Agreement、通称「DA」)は、M&Aの最終段階において締結される最も重要な契約書です。

最終契約書は、これまでの当事者の交渉を通じて確定した合意事項をすべて盛り込んだあり、契約当事者の一方が最終契約書の内容に違反し、他方当事者に損害が生じた場合には、当該違反をした当事者に対し、損害賠償請求ができる旨が定められた法的拘束力を持つ契約となります。

通常は、株式譲渡なら株式譲渡契約書(Share Purchase Agreementまたは Stock Purchase Agreement、通称「SPA」)、事業譲渡なら事業譲渡契約書と呼ばれ、単に「契約書」「基本契約書」と名付けることもあります(これらの契約書を一般的に「最終契約書」と呼びます。)。

これまでの内容を盛り込んだ最終契約書に調印し、株券や印鑑などの重要物品の授受を行い、譲渡代金の決済が行われます。

③成約・ディスクロージャー(社員や取引先への開示)

最終契約を締結し、M&Aが無事成約したところで行われるのが、社員をはじめとする関係者へのディスクロージャー(情報開示)です。

突然M&Aの事実を伝えられた社員や取引先など関係者に動揺が生じることが想定されます。しかし、この後の両社がスムーズに統合を進められるよう、動揺は最小限に抑え、安心して今後も仕事が行えるように十分な説明を果たす必要があります。

また、M&A後の最も重要なプロセスとしてPMIというものがあります。PMIとはPost Merger Integration(ポスト・マージャー・インテグレーション)」の略称です。M&A成立後における経営の統合プロセスをさします。

大阪中小企業診断士会では、診断士ならではのコンサルティングサービスの実績があります。

中小企業診断士だからこそのPMI(M&A後の統合支援)コンサルティング

https://www.osaka-shindanshi.org/case/1282/

M&Aで想定したシナジーを実現し、M&Aの効果を最大限にするためにはこのプロセスが必要不可になります。

経営、組織体制や企業文化の統合、人事・労務など制度面での統合など検討すべきことが多くありますが、経営について幅広い知識を持つ中小企業診断士にご相談いただくことで具体的な手法をはじめとする解決策が見つかるはずです。経営、組織体制の観点から、大阪中小企業診断士会では経営理念の作成・浸透コンサルティングをサービスしています。

https://www.osaka-shindanshi.org/case/7648/

終わりに

M&A成立までのプロセスは非常に長く複雑であり、また工程ごとに確認すべき項目も多いです。こうした作業を会社経営者が自ら進めると、時間や労力が膨大に必要となり、本業に悪影響を及ぼす恐れがあります。また、M&Aそのものに失敗してしまうリスクも背負いかねません。

そのため、M&Aを軸に事業展開を考える際には、経営について幅広い知識を持つ士業へご相談されることをお勧めします。

株式会社日本M&Aセンターと提携している大阪中小企業診断士会であれば資料作成、お相手探し、交渉等各フェーズにおける重要ポイントを熟知していただいているのでM&Aを成功させる確度を引き上げられます。

転載元:M&Aの進め方とは?検討からクロージングまで、流れやポイントを解説(M&Aマガジン) より加筆

https://www.nihon-ma.co.jp/columns/2023/x20230224-2/

CONTACT US お気軽にお問い合わせ・ご相談ください

お問い合わせに対してコンサルタントが

ヒアリングにうかがいます

Tel. 06-6809-5592

受付時間 平日 9:00〜17:00